[이데일리 김응태 기자] 메리츠증권은 30일 현대건설(000720)에 대해 올해 1분기 실적이 시장 전망치를 상회한 가운데, 고원가 현장이 준공되면서 이익 개선 흐름이 지속할 것으로 전망했다. 이에 투자의견 ‘매수’를 유지하고, 목표주가는 5만원으로 종전 대비 6% 상향했다. 전날 종가는 4만1150원이다.

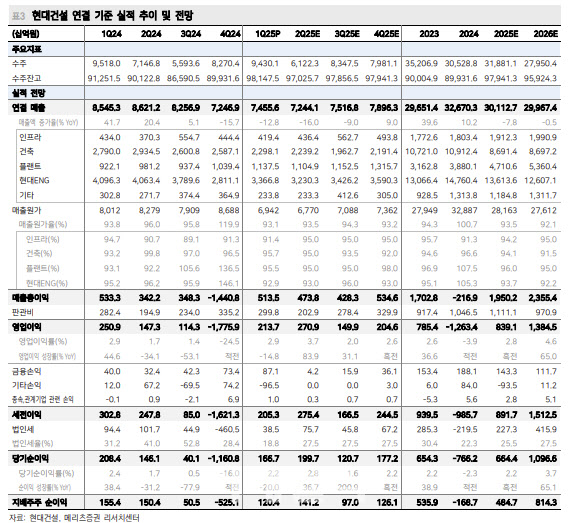

문경원 메리츠증권 연구원은 “현대건설의 올해 1분기 연결 기준 영업이익은 전년 대비 14.8% 감소한 2137억원을 기록하며 컨센서스를 상회했다”며 “현대엔지니어링의 매출총이익률(GPM)이 8.1%로 개선된 것이 주요 원인”이라고 진단했다.

현대엔지니어링은 고원가 현장의 준공으로 인한 믹스 개선이 현대건설보다 빠르다는 분석이다. 다만 안전사고 관련 비용 반영, 대손상각비 반영 가능성 등 암초가 남아 있어 마진이 유지될 수 있을지는 지켜봐야 한다고 짚었다.

현대건설 별도 기준으로는 주택 및 건축부문 GPM이 전분기 대비 0.8% 개선되는 등 이익은 예상 수준에 부합했으며, 송도 등 기타 매출총이익이 전년 대비 173억원 증가하며 실적 개선에 기여했다는 평가다.

현대건설 별도 부문 GPM 개선은 연내 계단식으로 이뤄질 것으로 봤다. 문 연구원은 “올해 4분기 말까지 고원가 현장들이 대부분 준공되면서 2026년 이익 개선이 두드러질 전망”이라며 “다만 올해 1분기 현대건설과 현대엔지니어링 모두 분양이 없었던 점은 불안 요소로, 분양 지연이 반복될 시 2026년 매출 전망이 하향 조정될 수 있다”고 평가했다.

원전 사업 성과는 주가에 긍정적인 변수가 될 것으로 봤다. 문 연구원은 “원전 사업에서 주목해볼 수 있는 스케줄은 올해 3분기 중 영국 소형모듈원전(SMR) 사업 우선협상자 선정 가능성, 2025년 말 불가리아 설계·조달·시공(EPC) 계약, 미국 펠리세이드 SMR 착공”이라며 “원전 사업의 수익성이 확인되기까지는 시간이 필요하겠으나, 건설사에 몇 없는 양적인 성장 기회라는 측면에서 주가 변수로 주목해야 할 것”이라고 밝혔다.

1 week ago

4

1 week ago

4

![[단독] 홈플러스 사태 원흉으로 지목받은 MBK…“과도한 투자금 회수로 부실 초래”](https://pimg.mk.co.kr/news/cms/202505/13/news-p.v1.20250512.960af20d80db4792a0fb1b8d00ded446_R.jpg)

![中 빅테크 ETF 쏟아졌다…M7 독주 막을까[주톡피아]](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/05/PS25051301483.jpg)

![“뭉클했다” 친정팀 환영 영상 지켜 본 김하성의 소감 [MK현장]](https://pimg.mk.co.kr/news/cms/202504/26/news-p.v1.20250426.d92247f59a8b45a6b118c0f6ea5157ef_R.jpg)

English (US) ·

English (US) ·